Bogdan Belciu

Bogdan Belciu

Cum să vă conduceți afacerea in perioada crizei Coronavirus

7 sfaturi și bune practici pentru companii în perioadele de criză

Bogdan Belciu

Bogdan Belciu

În ultimul deceniu, băncile europene au fost afectate de două evenimente cu impact semnificativ: criza financiară din 2008, începută după falimentul băncii de investiții Lehman Brothers, și criza datoriilor suverane europene începută în 2010. Împreună, aceste două evenimente au evidențiat fragilitatea și problemele structurale care afectează sistemul financiar global.

În același timp, în ultimii ani, băncile s-au aflat într-un mediu cu rate ale dobânzilor foarte scăzute și, în plus, din ce în ce mai multe bănci au introdus în oferta lor comercială conturi cu costuri zero, în timp ce multe alte categorii de comisioane (de exemplu interchange) s-au aflat pe un trend descendent. Toate acestea amplifică presiunea asupra veniturilor, în contextul în care fidelitatea clienților devine din ce în ce mai mică, iar aceștia își mută din ce în ce mai repede conturile către alte bănci care oferă condiții mai avantajoase.

Toate acestea pun presiune asupra băncilor, cu atat mai mult cu cât ele se confruntă cu o presiune mare asupra costurilor: salariale, cheluieli administrative, costuri de IT – necesare pentru a face față concurenței provenite nu numai din mediul bancar tradițional, dar și din zona așa-numitelor fin-tech, instituții financiare inovative, cu modele de business bazate pe tehnologii digitale avansate.

Pe de altă parte, o altă tendință foarte importantă impactează activitatea bancară: preferințele clienților se schimbă în mod fundamental: aceștia, începând cu Millenials și Generația Z, doresc soluții bancare digitale transparente încorporate în viața lor de zi cu zi și cer oferte simple, de încredere, de la instituțiile care îi pun pe ei ca și client pe primul loc.

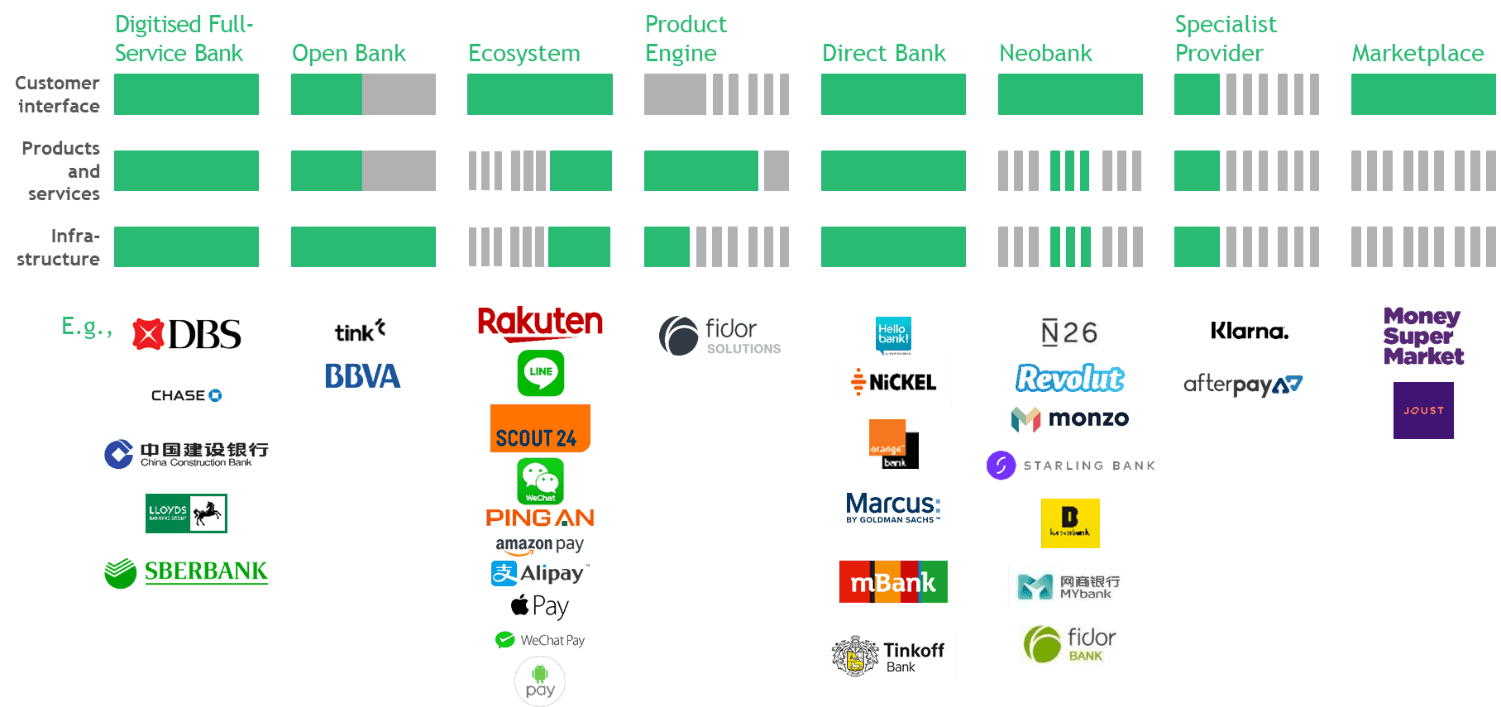

Toate acestea și noile soluții bazate pe tehnologie pun la grea încercare modelele tradiționale ale băncilor, și în paralel deschid noi oportunități pentru jucatorii inovativi, cu modele de business flexibile. Astfel, există un nou câmp de luptă în domeniul retail banking: o luptă pentru relevanță la scară între băncile tradiționale și noii intrați, precum Bigtechs, Neobanks și Fintechs, context în care sunt necesare noi capabilități pentru a avea succes: capacitatea de a crea continuu soluții relevante, de a crea valoare din date și analize, de a se integra cu partenerii și ecosistemele și de a respecta reglementările și normele de bună conduită. Relevanța noilor jucători poate fi ilustrată de câteva exemple:

– în SUA, o treime din creditele personale sunt generate de Fintechs;

– în Marea Britanie, Monzo a ajuns la 1 milion de clienți de 3,5 ori mai rapid decât o bancă tradițională;

– în China, baza de clienți a WeChat pe segmentul de până la 25 ani este de 3 ori mai mare decât cea a primelor 5 bănci cumulat.

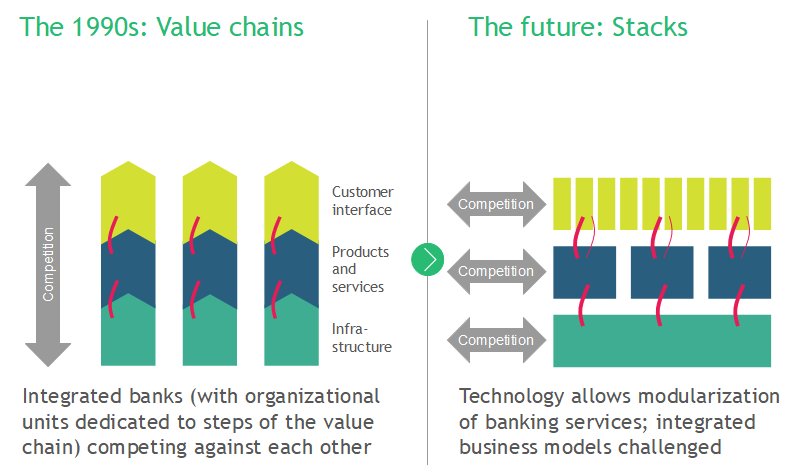

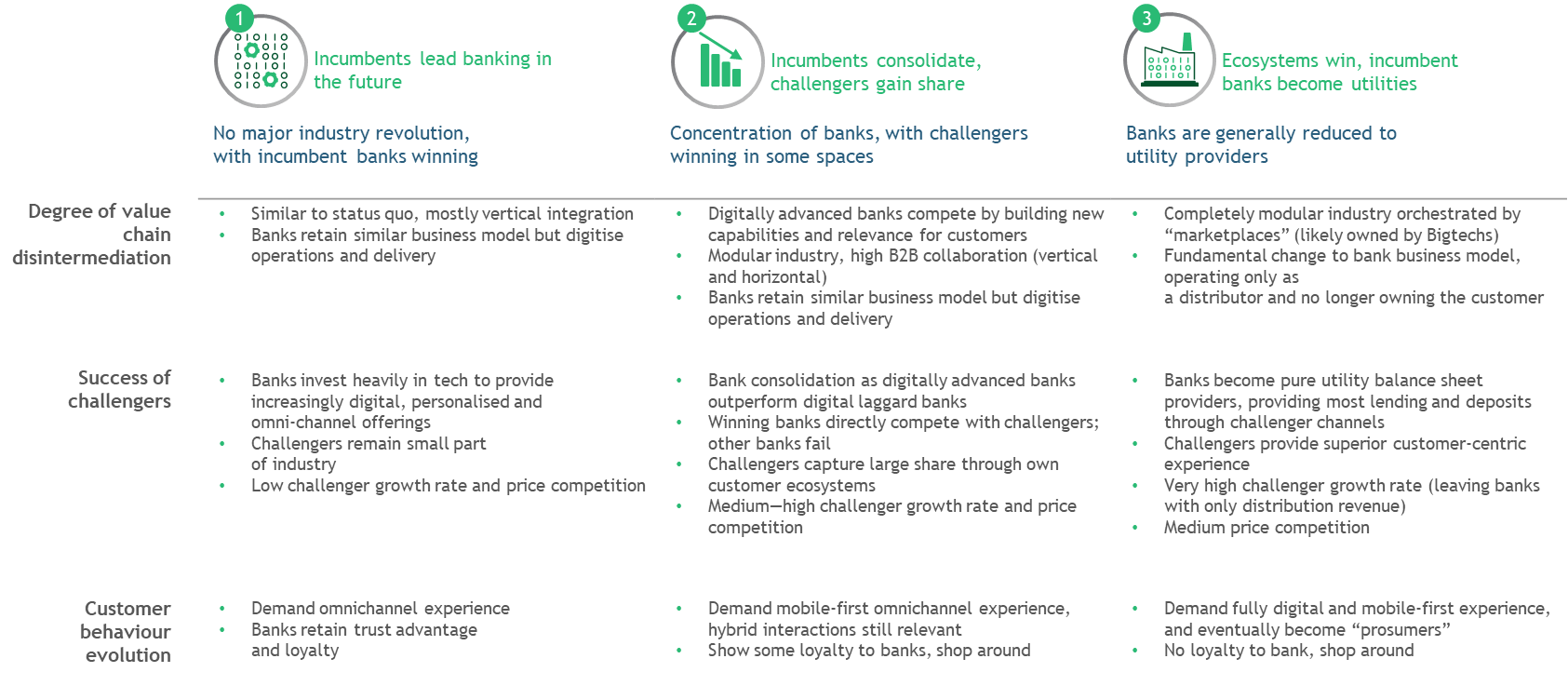

În acest context, lanțul valoric în bănci se schimbă, mutându-se de la un model integrat la o modularizare (vezi graficul de mai jos) în care parteneriatul cu Fintechs devine din ce în ce mai important. Problema de fond nu este cea de eficientizare a personalului, ci cea de refocalizare a modelului de business; este clar însă că în această transformare, profilul angajaților băncilor se va schimba gradual, reducându-se din ce în ce mai mult activitățile de procesare manuale cu mutarea focusului pe activități mai complexe, cu valoare adaugată mai mare.

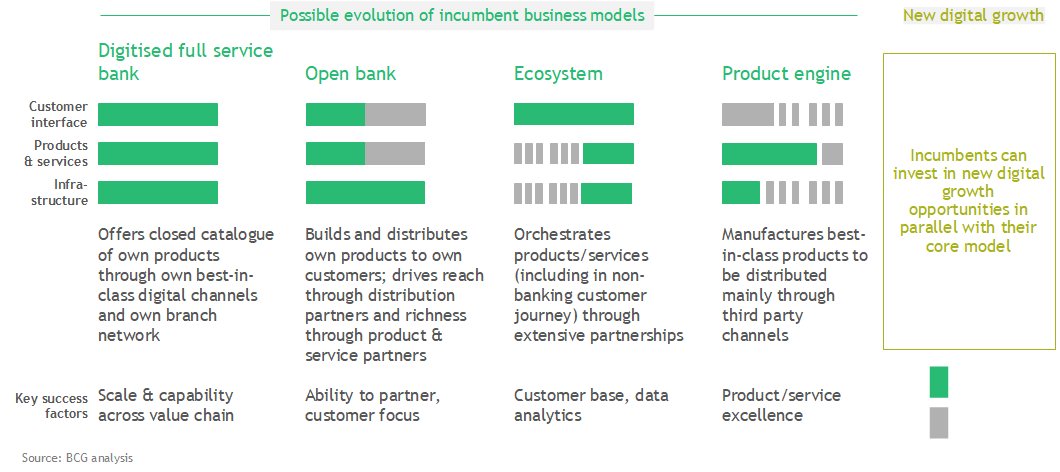

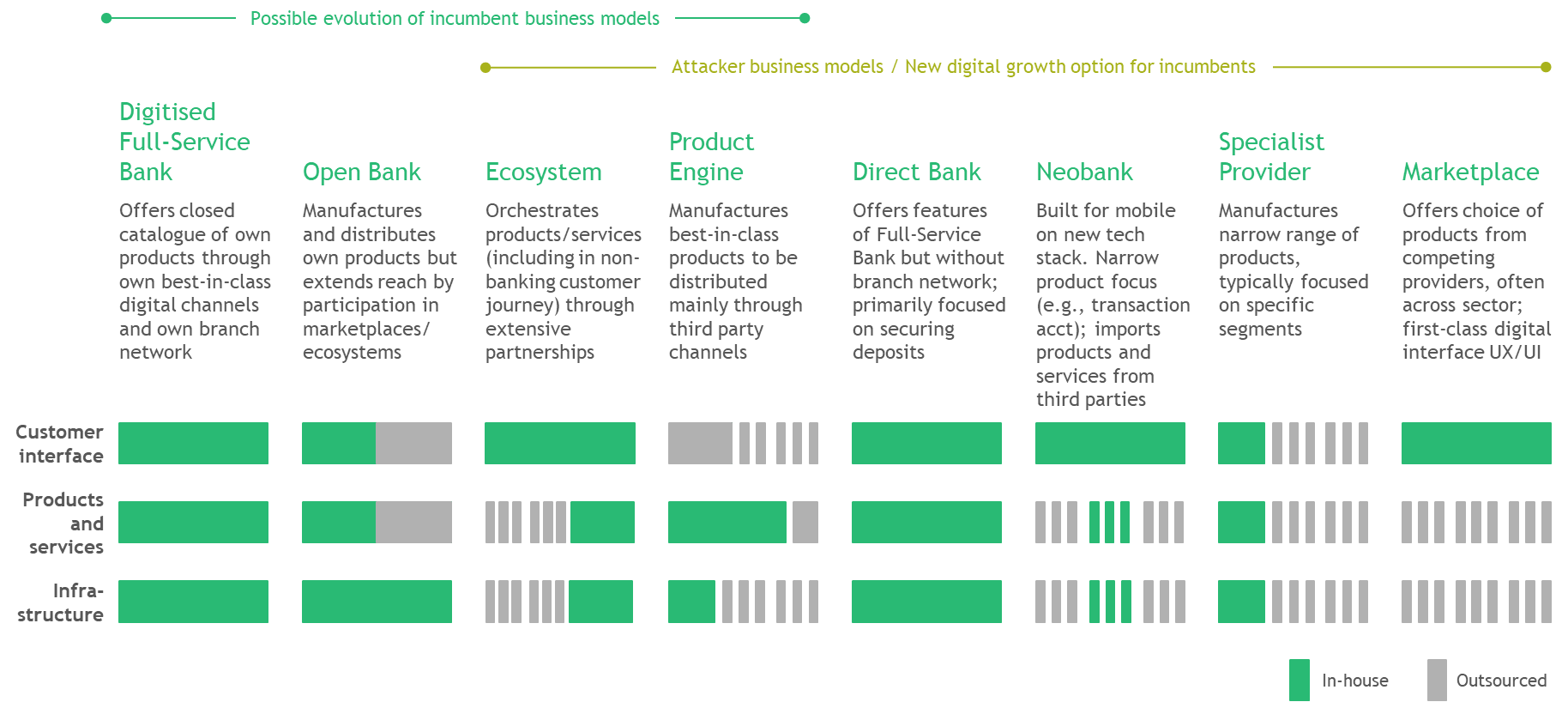

Astfel, analizele BCG (Boston Consulting Group) conduc la 4 modele de business viabile pe termen lung:

1. Banca digitală, full service

În acest model se încadrează băncile care adoptă rapid tehnologia pentru a-și apăra poziția actuală, mutându-se către un model complet digitalizat, cu noi moduri de interacțiune cu clienții, cu noi produse și un nou model de operare.

2. Banca “deschisă” pentru parteneriate

Băncile care își apără în mare măsură relevanța actuală pentru clienți, dar renunță la anumite activități, adoptând un mod de operare bazat pe digitalizare si creșterea parteneriatului în lanțul valoric prin integrarea serviciilor de la terți (prin utilizarea conectorilor API).

3. Ecosystem

Băncile cu amănuntul care apără interfața cu clienții, dezvoltând ecosistemele bazate pe nevoile financiare ale clienților. Modelul este bazat pe analize complexe de date și este axat pe scalarea numărului de utilizatori atât prin produselor și serviciilor proprii cat și celor ale terților.

4. „Fabrica” de produse

Băncile care se concentrează pe un portofoliu de produse și utilizează platforme IT pentru a ajunge la clienți, concentrându-se pe excelența, scala și eficiența produselor.

Detalii suplimentare sunt ilustrate in graficele de mai jos:

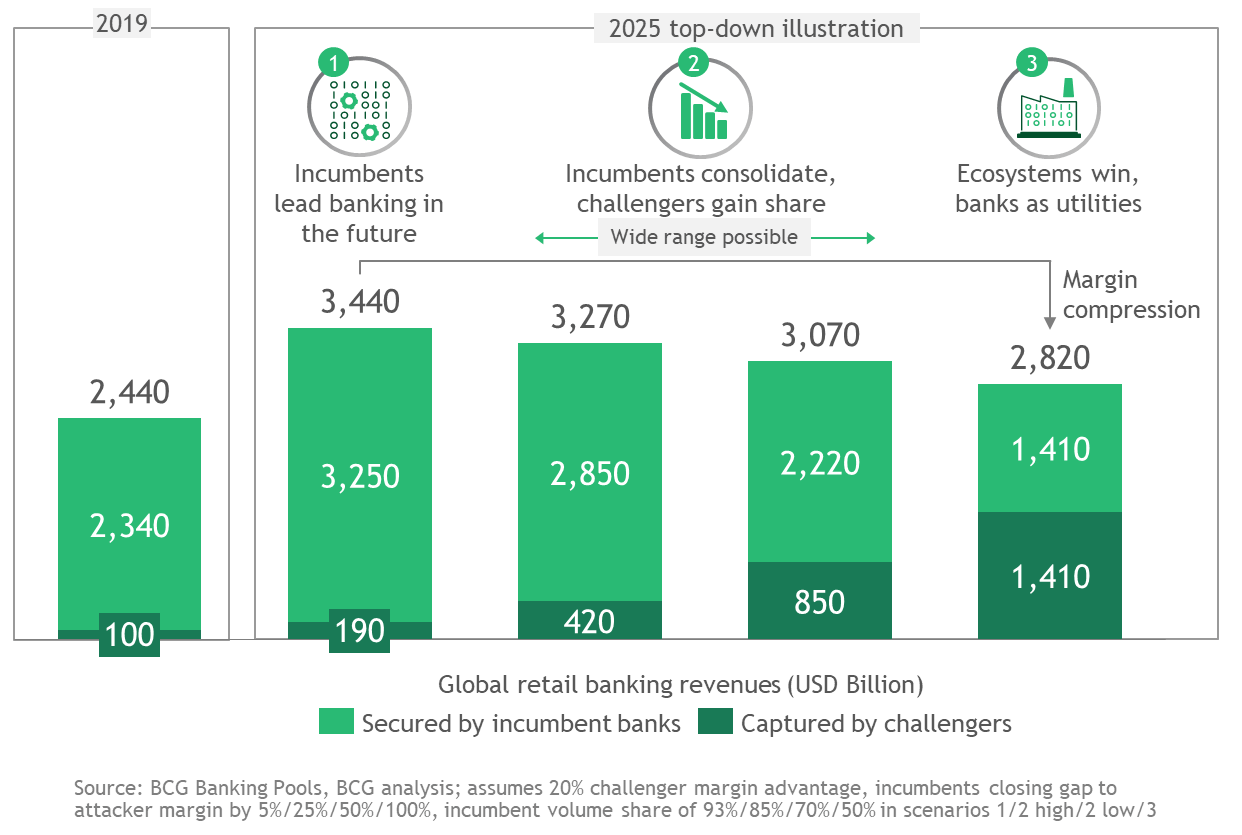

În acest context, BCG a modelat mai multe scenarii, bazate pe mai multe ipoteze privind viteza de acțiune a noilor jucători precum și cea de reacție a băncilor:

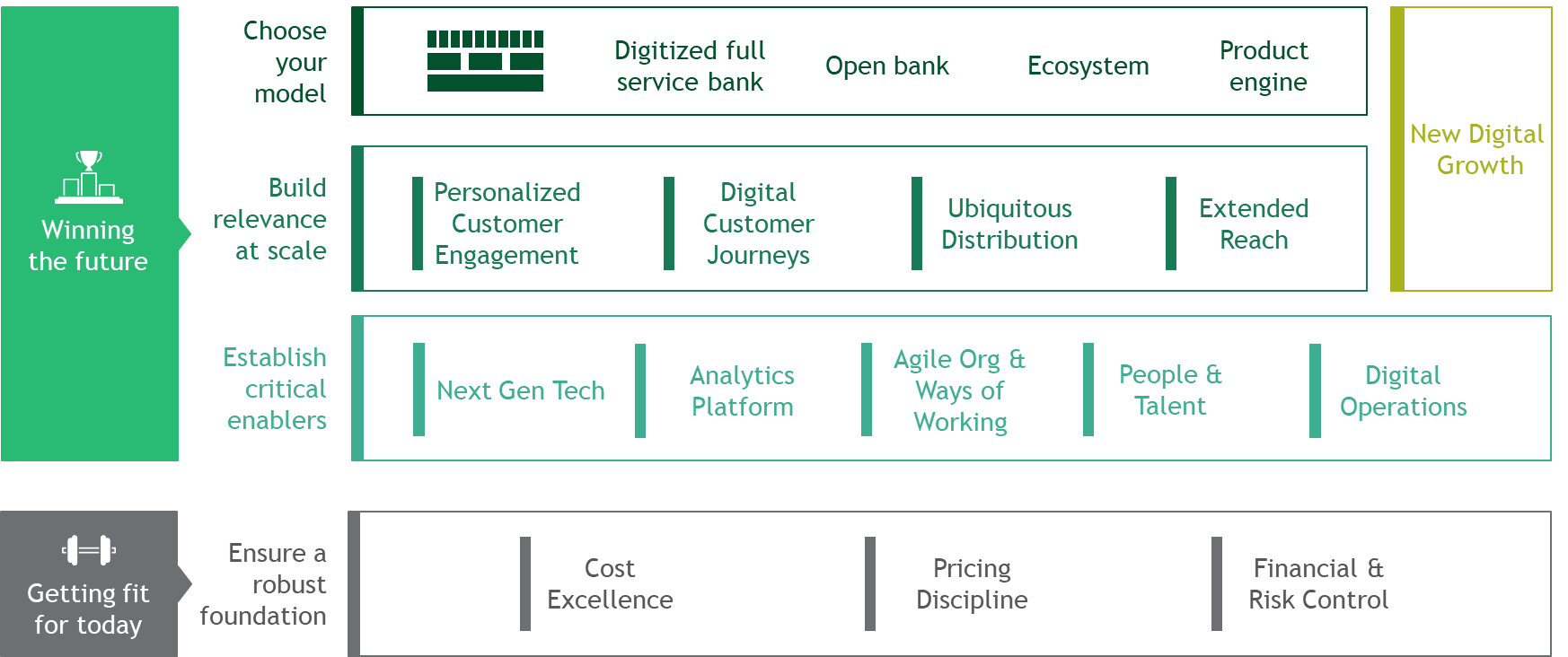

Pentru a concura eficient în acest context, băncile trebuie să investească în câteva capabilități cheie:

Analizele citate mai sus au fost extrase din studile BCG coordonate de Pierre Roussel, Sam Stewart, Monica Wegner, Thorsten Brackert – Managing Directors & Partners.

Bogdan Belciu

Bogdan Belciu

7 sfaturi și bune practici pentru companii în perioadele de criză

Bogdan Belciu

Bogdan Belciu

Descifrând impactul trendurilor globale asupra nevoii de dezvoltare a aptitudinilor profesionale

Tudor Stoica

Tudor Stoica

Stau în biroul clientului în poziția ghiocelului: în picioare, cu mâinile atârnând inexpresiv pe lângă corp și cu privirile în pământ. E cald, e fum de țigară, e un geam larg deschis, iar biroul este într-o clădire industrială de la marginea unui oraș mare din România, peste drum de o cale ferată pe care tocmai […]

Tudor Stoica

Tudor Stoica

Și cum să capeți cât meriți sau mai mult

Roxana Epure

Roxana Epure

Contract individual de muncă, SRL, PFA, întreprindere individuală sau drepturi de proprietate intelectuală?

George Butunoiu

George Butunoiu

Au dublat, au triplat productivitatea. Și, la ce le-a folosit?

Alexandru Goțoi

Alexandru Goțoi

Piața forței de muncă din Romania in 2019

Mirela Oprea

Mirela Oprea

Și ce ar trebui să facă o afacere pentru a păstra echilibrul între profitabilitate și sustenabilitate

Radu Savopol

Radu Savopol

Interviu cu antreprenorul român care a speriat Starbucks

Marius Adrian

Marius Adrian

Ca să trec mai ușor peste pierdere, am privit acești bani ca pe o taxă de școlarizare.